Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH

Ulm

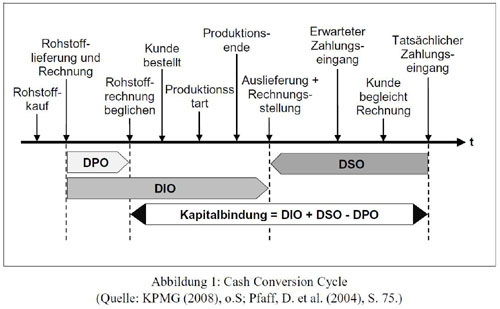

| Lagerwert × 360 |

| Netto Umsatzerlöse |

| Durchschnittliche Forderungen aus L.u.L. × 360 |

| Netto Umsatzerlöse |

| Durchschnittliche Verbindlichkeiten aus L.u.L. × 360 |

| Materialeinsatz + Fremdleistungen |

|

letzte Änderung Thorsten Steffens Dipl.-Kfm. (FH) am 11.08.2023 Bild: Thorsten Steffens |

Nur registrierte Benutzer können Kommentare posten!

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Als Accountant (m/w/d) im Bereich Kreditorenbuchhaltung (befristet auf 1 Jahr) stellst Du sicher, dass unsere finanziellen Prozesse präzise, transparent und regelkonform ablaufen. Mit Deiner strukturierten Arbeitsweise trägst Du dazu bei, dass ARMEDANGELS auf einer stabilen finanz... Mehr Infos >>

Als Accountant (m/w/d) im Bereich Kreditorenbuchhaltung (befristet auf 1 Jahr) stellst Du sicher, dass unsere finanziellen Prozesse präzise, transparent und regelkonform ablaufen. Mit Deiner strukturierten Arbeitsweise trägst Du dazu bei, dass ARMEDANGELS auf einer stabilen finanz... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

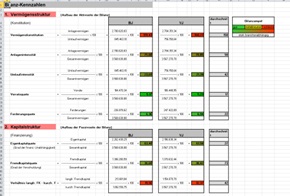

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

07.03.2012 11:54:27 - Gast

[ Zitieren | Name ]