![Die Szenarien-Technik in der BWL]()

1. Einleitung

Das Treffen guter

Entscheidungen setzt eine ausreichende

Datenbasis voraus. Dazu muss das Problem gelöst werden, wie die Unsicherheit der

Datenprognose berücksichtigt werden kann. Denn bei fast keiner Vorhersage darf man sicher sein, dass die prognostizierten Größen auch wie erwartet eintreten werden. Von der Unsicherheit betroffen sind fast alle

Prognosegrößen wie z. B. Verkaufsmengen, Nettopreise, Material- und Personalkosten, Zinssätze usw.

Nur in ganz wenigen

Ausnahmefällen kann man von

sicheren Werten ausgehen. Dies gilt zum Beispiel für die nach dem EEG (Erneuerbare-Energie-Gesetz) geförderten

Investitionen, für welche Einspeisevergütungen über 20 Jahre garantiert wurden und werden. Andere Größen mögen ziemlich genau vorhergesagt werden können, wie zum Beispiel die

Personalkosten in Deutschland. Dabei können auch hier

Risiken lauern, weil die betrachteten Arbeiten eventuell schon in einigen Jahren von günstigeren Robotern übernommen werden könnten. Bei den meisten Größen ist es aber so, dass ihre Vorhersagen mit großen Unsicherheiten behaftet sind. Schnelle unerwartete Änderungen können die Vorteilhaftigkeit von Handlungsmöglichkeiten von einem Tag auf den anderen obsolet werden lassen.

Angesichts der hohen Anzahl von zu prognostizierenden Größen und ihren möglichen Ausprägungen ist die

Schlussfolgerung aus dem Unsicherheitsproblem sehr unbefriedigend: Durch die vielen

Einflussfaktoren ist eine exakte Lösung nicht möglich. Es kann also nicht nach der optimalen Vorgehensweise gesucht werden, sondern nur nach einer möglichst wenig schlechten Methode. Dabei muss berücksichtigt werden, dass sich der Aufwand für die fundierte Ermittlung von Daten in akzeptablen Grenzen halten muss.

2. Vorgehensweise mit allgemeinen Szenarien

Wie in fast allen Unternehmen üblich, sollten im ersten Schritt die

Handlungsmöglichkeiten (andere Begriffe:

Projekte, Investitionen, Alternativen usw.) mit den wahrscheinlichsten Daten durchgerechnet werden. Als Ergebnis erhält man dann z. B. einen

Kapitalwert (NPV Net Present Value) oder Endwert (FV Future Value), möglichst berechnet mit den Verfahren der

VoFis (Vollständiger Finanzplan), vgl. z. B. Varnholt/Lebefromm/Hoberg, S. 509 ff.). An dieser Stelle darf aber die Analyse nicht abgebrochen werden, weil insb. viele Risiken (negative

Abweichungen) auftreten können.

Es sind somit im nächsten Schritt mehrere (negativ)

abweichende Szenarien zu betrachten, weil eine einwertige Prognose der Zukunft fast nie möglich ist. Neue Szenarien können schon bei der Änderung einer einzigen Inputgröße notwendig werden. Wenn bei einem neuen Produkt nicht klar ist, welche Mengen verkauft werden können, sollte man diese variieren. Allerdings würde man sich sehr schnell im Detail verlieren, wenn man für jede Änderung einer Größe alles neu rechnen wollte. Also versucht man häufig, Szenarien zu beschreiben, welche dann einen Einfluss auf viele Prognosegrößen ausüben.

Eine Investition in England ist dann hoffentlich auch mit dem

Szenario "

Brexit" durchgerechnet worden. Bei Eintreten dieses Szenarios werden sich die Absatzmengen, die erzielbaren Nettopreise, Personalkosten, Marktzugänge für Export, eventuell Zölle, usw. ändern. Diese Modifikationen gegenüber dem Basisszenario "No Brexit" sollten nicht einzeln analysiert werden, sondern in einem Brexit-Szenario zusammengefasst werden.

Da sich ein Brexit mehr oder weniger auf alle Handlungsmöglichkeiten auswirkt, kann ein solches Szenario als ein

allgemeines Szenario bezeichnet werden. Gleiches gilt für den Verlauf der Konjunktur oder die Entwicklung der Rohstoffpreise, die auch auf fast alle Handlungsmöglichkeiten Einfluss nehmen.

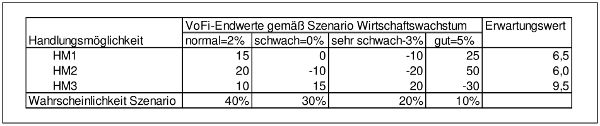

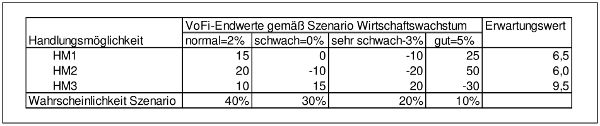

Ein einfaches

Beispiel möge den Einfluss der Konjunktur zeigen, wobei angenommen wird, dass für die vier aufgeführten allgemeinen Szenarien als subjektive Wahrscheinlichkeiten angegeben werden. Entscheidungstheoretisch wird also die Risikosituation (vgl. z. B. Laux/ Gillenkirch/ Schenk-Mathes, S. 85) unterstellt: Alle Szenarien und ihre Wahrscheinlichkeiten sind bekannt (s. Abb. 1).

Abb. 1: Beispiel für allgemeine Szenarien: Endwerte in Abhängigkeit des Wirtschaftswachstums

Abb. 1: Beispiel für allgemeine Szenarien: Endwerte in Abhängigkeit des Wirtschaftswachstums

Wenn keine weiteren Szenarien neben dem Normalszenario betrachtet würden, wäre

Handlungsmöglichkeit 2 die beste, weil sie im Normalszenario den besten VoFi-Endwert von 20 bietet. Wie die Endwerte in den weiteren Szenarien zeigen, wäre das eine nicht so gute Entscheidung, weil die Handlungsmöglichkeit 2 sehr empfindlich auf Konjunkturänderungen reagiert.

In den beiden negativen Szenarien 2 und 3, die insgesamt 50 Prozent Eintrittswahrscheinlichkeit auf sich vereinen, würden hohe Verluste auftreten.

Handlungsmöglichkeit 1 reagiert viel weniger empfindlich auf Konjunkturverschlechterungen, während Handlungsmöglichkeit 3 sich antizyklisch verhält. Eine Entscheidung nur auf der Basis des Normalszenarios wäre also sehr leichtsinnig.

Im Weiteren sei noch gezeigt, wie explosionsartig sich die Anzahl der Szenarien vermehren kann. Wenn noch 3 unterschiedliche Ölpreise und die Varianten mit und ohne Brexit gerechnet würden, hätte man bereits 4 * 3 * 2 = 24 Szenarien zu berücksichtigen. Zudem wären die Prognosen sehr schwierig, weil zwischen den Faktoren Abhängigkeiten bestehen. Und dabei wären unterschiedliche Kundenreaktionen oder technische Durchbrüche noch gar nicht betrachtet.

In diesem Sinne stellen die aufgeführten Szenarien nur einen Ausschnitt dar, obwohl sich die Wahrscheinlichkeiten in Abb. 1 zu 100% aufsummieren. Aus

informationsökonomischen Überlegungen wurden nur 4 Szenarien betrachtet, und man muss hoffen, dass diese Einschränkung nicht wesentliche Szenarien unbeachtet lässt.

Wohl oder übel muss schon auf dieser Ebene der allgemeinen Szenarien eine starke

Reduktion der möglichen Szenarien erfolgen, immer in der Hoffnung, dass der Entscheidungsträger die wichtigsten Einflussfaktoren abgebildet hat.

3. Zusätzliche Komplexität durch Individualszenarien

Im Gegensatz zu diesen allgemeinen Szenarien können aber auch

zusätzlich Einflussfaktoren auftreten, die nicht für alle Handlungsmöglichkeiten relevant sind. Aber gerade bei sehr unterschiedlichen Handlungsmöglichkeiten, die alle um ein knappes Investitionsbudget konkurrieren, können die Einflussfaktoren, die zusätzliche Szenarien notwendig machen, sehr verschieden sein. Währungskursänderungen sind insbesondere für Auslandsinvestitionen wichtig.

Lokale Fragen – z. B. Infrastrukturprobleme, Fachkräftemangel oder lokale Steuergesetze – treffen häufig nur die jeweilige Handlungsmöglichkeit. Im schlimmsten Fall führt jeder geänderte Faktor zu einem neuen Szenario, auch wenn er für alle anderen Handlungsmöglichkeiten nicht relevant ist. Die Anzahl der Szenarien würde noch weiter explodieren und damit auch die Kosten der Datenbeschaffung.

Insofern sollte man

zwei Arten von Szenarien unterscheiden:

- Die bekannten allgemeinen Szenarien, die für alle Handlungsmöglichkeiten relevant sind, und

- die spezifischen, die nur für eine oder wenige Handlungsmöglichkeiten einen Unterschied machen.

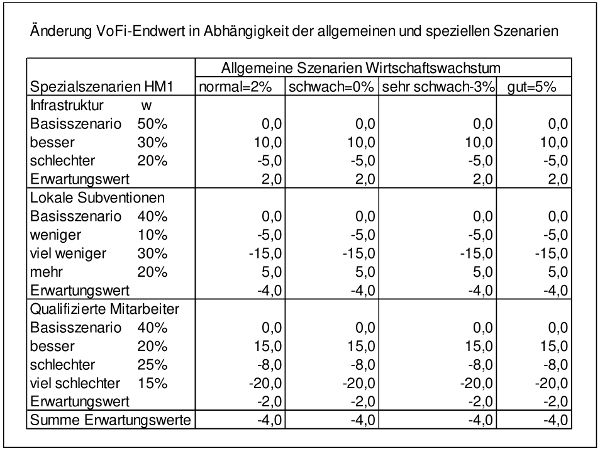

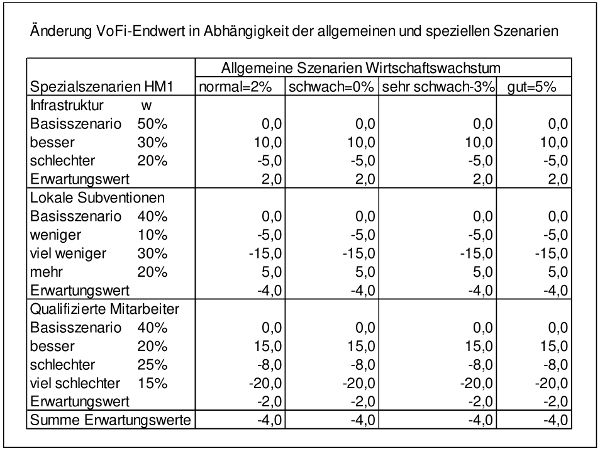

Im obigen Beispiel ist also unterstellt, dass die unterschiedlichen spezifischen Szenarien sich nicht auswirken (oder noch nicht ausgewertet worden sind). Zunächst sei die Annahme getroffen, dass sich die allgemeinen und speziellen Szenarien nicht gegenseitig beeinflussen (

Unabhängigkeitsannahme). Unter dieser Bedingung würden die speziellen Szenarien einen immer gleichen Effekt auf die VoFi-Endwerte der allgemeinen Szenarien ausüben. Dies ist im folgenden Beispiel bezüglich Handlungsmöglichkeit 1 ausgeführt (s. Abb.2).

Abb. 2: Endwertänderung durch spezielle Szenarien für HM 1 (Unabhängigkeitsfall)

Abb. 2: Endwertänderung durch spezielle Szenarien für HM 1 (Unabhängigkeitsfall)

Für jede Handlungsmöglichkeit sind die spezifischen

Faktoren aufzuführen. Im Beispiel der Abb. 2 bestehen diese für die Handlungsmöglichkeit 1 (HM1) in Infrastruktur, in lokalen Subventionen und in qualifizierten Mitarbeitern. Das jeweilige individuelle Basisszenario ist in den allgemeinen Szenarien enthalten, so dass sich der VoFi-Endwert nicht ändert. Allerdings sind noch weitere Ausprägungen der individuellen Szenarien berücksichtigt, die zu einer Verbesserung oder Verschlechterung der Endwerte führen würden. Zusätzlich sind die

Erwartungswerte berechnet, welche aber bereits eine Informationsreduktion herbeiführen, weil damit z. B. besonders negative Ausprägungen durch positive ausgeglichen werden können.

Die Ermittlung von Erwartungswerten stellt ein häufig eingesetztes Verfahren dar, das insbesondere bei

Risikoneutralität (vgl. Laux/Gillenkirch/Schenk-Mathes, S. 95 ff.) geeignet ist. Aber es kann auch jedes andere geeignete Verfahren zur Bewertung eingesetzt werden. So könnte man noch die Regel ergänzen, dass im schlechtesten individuellen Szenario ein

maximaler Verlust nicht überschritten werden darf, wenn der zum Beispiel existenzgefährdend wäre.

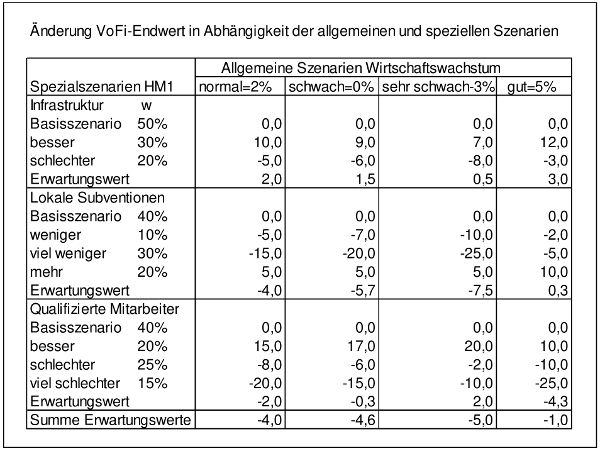

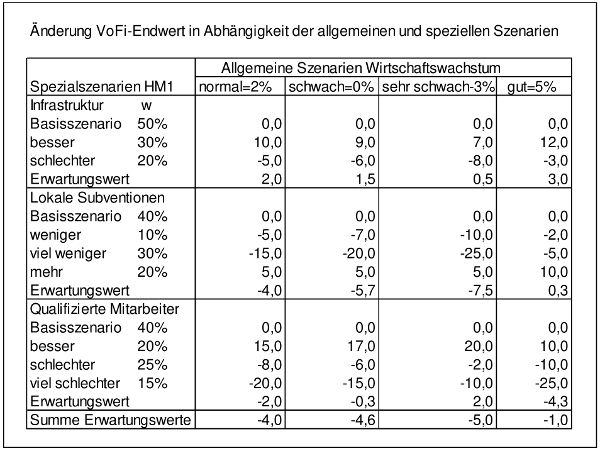

Nun sei angenommen, dass sich die Ergebnisse der

Spezialszenarien in den allgemeinen Szenarien (hier Konjunktur) nicht mehr gleich, sondern unterschiedlich auswirken. Damit erhält man dann beispielsweise die folgenden Änderungen der Endwerte (s. Abb. 3).

Abb. 3: Endwertänderung durch spezielle Szenarien für HM 1 (Abhängigkeitsfall)

Abb. 3: Endwertänderung durch spezielle Szenarien für HM 1 (Abhängigkeitsfall)

Für den Faktor Infrastruktur ist angenommen, dass bei schlechterer Konjunktur weniger Geld zur Verfügung steht. Ähnliches möge bei den lokalen Subventionen gelten. Dagegen möge für das Problem der Verfügbarkeit guter Mitarbeiter der umgekehrte Zusammenhang gelten. Je schlechter die Konjunktur läuft, umso weniger Alternativen gibt es für qualifizierte Kandidaten. Nach dem gleichen Schema müssen auch für die beiden anderen Handlungsmöglichkeiten die individuellen Szenarien ermittelt werden, die sich dann von den relevanten Szenarien der anderen Handlungsmöglichkeiten unterscheiden und eben

nicht allgemeingültig sind. Erst wenn die Phase der Bewertung der spezifischen Szenarien vollzogen ist, können die Werte für die allgemeinen Szenarien aufgebaut werden.

4. Die Berücksichtigung von Risiken

Im nächsten Schritt ist zu untersuchen, ob bestimmte

Risiken reduziert werden können, was an dieser Stelle nur kurz diskutiert werden kann. Eine teilweise Risikoreduktion ist sowohl für einige allgemeine als auch spezielle Szenarien denkbar. Es muss allerdings darauf hingewiesen werden, dass bei den meisten Maßnahmen zur Risikoreduktion Kosten auftreten, so dass die Vorteilhaftigkeit der konkreten Kombination von Handlungsmöglichkeit und Szenario geringer wird.

Je nach

Risikoneigung wird der Entscheidungsträger mehr oder weniger große Anteile der Risiken absichern wollen. In einem ersten Schritt ist es empfehlenswert zu analysieren, ob eine bestimmte Kombinationen von Handlungsmöglichkeit und Szenario zu nicht reduzierbaren Risiken führen, die das Unternehmen nicht tragen kann. Die betroffenen Handlungsmöglichkeiten müssten somit eliminiert werden.

Im Weiteren seien folgende Möglichkeiten der

Risikoreduktion genannt:

- Abschluss von Versicherungen. Dies ist z. B. bei Katastrophenfällen denkbar, dass beim Eintritt negativer Szenarien eine Ausgleichszahlung beansprucht werden kann. Wenn in einem speziellen Szenario für eine Handlungsmöglichkeit die Gefahr einer Überschwemmung besteht, können deren Konsequenzen versichert werden.

- Außerdem kann versucht werden, durch andere zusätzliche Handlungsmöglichkeit, die sich gegenläufig verhalten, einen Risikoausgleich zu schaffen. So könnte eine Handlungsmöglichkeit, die unter einem "Brexit" leidet, durch eine andere ergänzt werden, welche vom "Brexit" profitieren würde.

- Gegen das Risiko einiger Rohstoffpreissteigerungen können Termingeschäfte schützen, bei denen heute schon festgelegt wird, zu welchem Preis an einem bestimmten Zeitpunkt in der Zukunft der Rohstoff gekauft werden kann. Dem Vorteil des nach oben begrenzten Kaufpreises steht der Nachteil gegenüber, dass Preissenkungen nicht genutzt werden können.

- Eine solche bedingte Strategie wird mit dem Kauf von Kaufoptionen (Calls) häufig möglich. So können Ölpreissteigerungen auf diese Weise über einen längeren Zeitraum abgefedert werden (Hedging). Man zahlt zwar die höhere Optionsprämie, kann dann aber je nach Preisentwicklung entscheiden, ob man die Option ausübt oder nicht. Bei großen Preissteigerungen wird man dann zum vorher festgelegten (da niedrigen) Preis kaufen. Wenn die Preise hingegen sinken, wird man die Option verfallen lassen, weil man sich günstiger eindecken kann.

Die hier beispielhaft aufgeführten

Maßnahmen zur Reduktion von Risiken führen zu zusätzlichen Kosten, was aber dann berechtigt ist, wenn bestimmte hohe Risiken weitgehend ausgeschlossen werden können. Es ist offensichtlich, dass nur solche Risiken bearbeitet werden können, die explizit berücksichtigt sind. Die nicht erfassten Risiken, die es wohl immer gibt, müssen dann pauschal zum Beispiel über

Risikozuschläge in Zinssätzen oder über Abschläge der Zahlungsüberschüsse einbezogen werden.

5. Schlussfolgerungen

- Das Problem der Unsicherheit der Datenprognose ist nicht perfekt zu lösen, weil unendlich viele zukünftige Szenarien eintreten können.

- Um die Datenmengen zu reduzieren, sollten Kombinationen von Prognosegrößen zu Szenarien zusammengefasst werden.

- Im ersten Schritt sind diejenigen Szenarien zu ermitteln und auszuwerten, die spezifisch für eine Handlungsmöglichkeit sind.

- Erst dann können die allgemeinen Szenarien betrachtet werden, die Einfluss nehmen auf alle Handlungsmöglichkeiten.

- Risiko: In einem weiteren Schritt ist zu prüfen, welche Risiken zu hoch sind und welche zumindest partiell abgesichert werden können/sollen.

Angesichts der

Unsicherheit kann man nur hoffen, dass die Entscheidungsträger die wichtigsten Szenarien berücksichtigt haben. Aber Ereignisse wie Vulkanausbrüche, Epidemien oder auch der Brexit dürften für fast alle Entscheidungsträger Überraschungen darstellen. Die Schlussfolgerung besteht darin, dass man damit rechnen muss, dass unerwartete und damit nicht berücksichtigte Szenarien eintreten können. Große Wachsamkeit und hohe

Reaktionsbereitschaft und -

fähigkeit (Resilienz) sind somit überlebenswichtig.

Literaturhinweise:

- Laux, H, Gillenkirch, R., Schenk-Mathes, H..: Entscheidungstheorie. - 9., vollst. überarb. Aufl., Berlin/Heidelberg 2014

- Varnholt, N., Lebefromm, U., Hoberg, P.: Controlling – Betriebswirtschaftliche Grundlagen und Anwendung mit SAP® ERP®, München 2012

letzte Änderung P.D.P.H.

am 01.07.2025

Autor:

Dr. Peter Hoberg

|

Autor:in

|

Herr Prof. Dr. Peter Hoberg

Professor für Betriebswirtschaftslehre an der Hochschule Worms. Seine Lehrschwerpunkte sind Kosten- und Leistungsrechnung, Investitionsrechnung, Entscheidungstheorie, Produktions- und Kostentheorie und Controlling. Prof. Hoberg schreibt auf Controlling-Portal.de regelmäßig Fachartikel, vor allem zu Kosten- und Leistungsrechnung sowie zu Investitionsrechnung.

|

|

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>