![Gesamtkapitalrentabilität - Formel und Berechnung am Beispiel]()

Mit der

Gesamtkapitalrentabilität wird gemessen, in welchem Umfang sich das gesamte in einem Unternehmen eingesetzte Kapital, also Eigen- und Fremdkapital, verzinst. Die Kennzahl wird intern, z.B. von Geschäftsführung und Controlling, und extern, z.B. von Banken, Auskunfteien und Investoren, analysiert und bewertet. Die Kennziffer fließt in die Bonitätsbewertung von Unternehmen ein.

Gesamtkapitalrentabilität: Definition und Formel

Mit der

Gesamtkapitalrentabilität, auch Gesamtkapitalrendite, Kapitalrendite, Unternehmensrentabilität, return on assets (ROA) wird die Frage beantwortet: „Wie rentabel arbeitet das in einem Unternehmen eingesetzte Kapital?“ Da die Gesamtkapitalrentabilität die Verzinsung des gesamten im Unternehmen investierten Kapitals angibt, also Eigen- und Fremdkapital umfasst, ist sie aussagefähiger als die Eigenkapitalrentabilität. Es wird die Effizienz des gesamten eingesetzten Kapitals betrachtet, unabhängig von seiner Finanzierung. Die Fremdkapitalzinsen müssen dem Gewinn hinzugerechnet werden, da sie in der gleichen Periode erwirtschaftet wurden, gleichzeitig jedoch den Gewinn schmälern.

Im Unterschied zur

Eigenkapitalrentabilität, bei der Unternehmen ausschließlich aus Sicht des Eigentümers bewertet wird, betrachtet die Gesamtkapitalrentabilität das Unternehmen

aus Sicht aller Kapitalgeber, also auch der Banken oder anderer Investoren. Während sich die Eigenkapitalrentabilität durch den Einsatz von Fremdkapital verändern kann (Leverage-Effekt), ändert sich die Gesamtkapitalrentabilität nicht.

Daher ist die Gesamtkapitalrentabilität ein besserer Maßstab für Vergleiche, welche Unternehmen effizient mit dem eingesetzten Kapital arbeiten. Alleine gesehen ist die Gesamtkapitalrentabilität - wie viele Kennzahlen - trotzdem nur

bedingt Aussage kräftig. Erst in Kombination mit anderen Kennzahlen, z.B. ROI (Return on Investment), EBIT-Rendite, Kapitalquoten, ist eine zuverlässigere Bewertung der Wirtschaftlichkeit möglich.

Die Gesamtkapitalrendite lässt sich für ein Unternehmen als Ganzes, für Unternehmenseinheiten oder Sparten berechnen. Damit ist es möglich, zu beurteilen, welche Geschäftseinheiten besonders bzw. weniger rentabel arbeiten.

Die

Formel für die Gesamtkapitalrendite lautet:

Gesamtkapitalrentabilität = (Gewinn nach Steuern + Fremdkapitalzinsen) / Gesamtkapital * 100

Beispiel zur Berechnung der Gesamtkapitalrentabilität

Ein Unternehmen erzielt bei einem Gesamtkapital von 581,2 Mio. Euro einen Gewinn (Jahresüberschuss) nach Steuern von 48,2 Mio. Euro. An Zinsen sind 1,28 Mio. Euro angefallen. Damit beträgt die Gesamtkapitalrendite 8,50%

Gesamtkapitalrentabilität = (48,2 Mio. Euro +1,28 Mio. Euro) / 581,50 Mio. Euro * 100 = 8,50%

Die Beispielwerte stammen aus einem echten Jahresabschluss aus der Praxis.

Die G+V und Bilanz ist hier hinterlegt >> Der Gewinn entspricht Position 19. "Jahresüberschuss" der GuV-Rechnung. Die Fremdkapitalzinsen entsprechen der GuV-Position 15. "Zinsen und ähnliche Aufwendungen". Das Gesamtkapital ist hier vereinfacht die Summe aller Passiva in der Bilanz (Bilanzsumme).

Welche Besonderheiten sollten bei der Berechnung und Interpretation beachtet werden?

Aus Vereinfachungsgründen wird auch statt dem Gesamtkapital die

Bilanzsumme für die Berechnung verwendet. Die Nutzung der Bilanzsumme

statt den Kapitalwerten (Gesamtkapital) sollte nur erfolgen, wenn die Unterschiede nicht zu groß sind. Gibt es z.B. einen größeren Rechnungsabgrenzungsposten, sollte das Gesamtkapital herangezogen werden und damit der Rechnungsabgrenzungsposten herausgerechnet werden.

Gesamtkapital = Eigenkapital + Verbindlichkeiten (ohne kurzfristige Verbindlichkeiten)

In einigen Fällen wird die Gesamtkapitalrendite auch

vor Steuern gerechnet; man muss dem Unternehmensgewinn also noch die Ertragssteuern hinzurechnen. Üblicher und weiter verbreitet ist die Berechnung mit dem

Nettogewinn.

Wichtig: Steigende Gewinne und / oder sinkendes Kapital sind nicht zwingend günstig und ein Hinweis auf eine positive Unternehmensentwicklung.

Beispielsweise kann der Gewinn eines Unternehmens steigen, weil es einen Großteil der Anlagegegenstände bereits abgeschrieben hat und die Abschreibungen damit deutlich fallen. Das kann allerdings auf einen

Investitionsstau hindeuten und es ist möglich, dass in den Folgejahren hohe Auszahlungen für Investitionen anfallen und die Abschreibungen wieder überproportional steigen. Eine Reduzierung des Kapitals kann ggf. problematisch werden, wenn betriebsnotwendiges Vermögen verkauft wird. Umgekehrt kann eine sich zumindest vorübergehend verschlechternde Rendite durchaus gute Gründe haben. Wird z.B. in die

Expansion neuer Märkte investiert, sinkt die Kennzahl und steigt wieder, wenn die erhofften Ergebnisse eintreten und man z.B. auf einem Markt Fuß gefasst hat.

Insofern ist es sinnvoll, die Entwicklung der Kennzahl immer

über einen Zeitraum von mehreren Jahren zu bewerten, um Zufallsschwankungen, günstige oder Fehlentwicklungen besser erkennen zu können.

Richtwert - Wie hoch soll die Gesamtkapitalrendite sein?

Die Höhe der Gesamtkapitalrendite unterscheidet sich von Branche zu Branche teils erheblich. Daher sind generelle Aussagen zu günstigen Werten schwierig. Als Faustregel kann gesagt werden, dass die Gesamtkapitalrendite

möglichst mehr als 5-8% betragen sollte. Werte ab 10-12% gelten als gut, darüberliegende Ausprägungen als sehr gut.

Unternehmen sollten darauf achten, dass sie mit ihrer Gesamtkapitalrentabilität

über den Werten der eigenen Branche liegen. Wie hoch diese ausfallen, lässt sich u.a. über den Branchen- oder Berufsverband in Erfahrung bringen. Über den Bundesanzeiger (

Startseite – Bundesanzeiger) ist es auch möglich, sich mit direkten Wettbewerbern oder anderen Unternehmen zu vergleichen, wenn diese ihre Abschlüsse vollständig veröffentlichen müssen. Nicht zuletzt können z.B. Steuerberater ggf. über die

DATEV-Branchenvergleiche Orientierungsgrößen nennen.

Unternehmen sollten darauf abzielen, dass die Gesamtkapitalrendite wie ausgeführt über einen Zeitraum von mehreren Jahren steigt. In keinem Fall sollte die Rendite

unter den Zinssatz für Fremdkapital fallen oder gar negativ werden. Bei Wachstumsunternehmen, die noch nicht lange am Markt sind, ist die Aussagekraft der Kenngröße stark eingeschränkt, da meist noch nicht absehbar ist, „wohin die Reise geht“.

Haben Rechnungslegungsstandards und Bewertungswahlrechte Einfluss auf die Gesamtkapitalrendite?

Die Vergleichsmöglichkeiten werden aber oft dadurch eingeschränkt, dass Unternehmen nach unterschiedlichen

Rechnungslegungsstandards bilanzieren, z.B. HGB oder

IFRS. Damit ergeben sich meist unterschiedlich hohe Gewinne oder Gesamtkapitalwerte. Aber auch, wenn Unternehmen gleiche Rechnungslegungsstandards nutzen, kommen ggf. Unterschiede durch Ausnutzung von Wahlrechten zustande. Werden Anlagegüter beispielsweise mit verschiedenen Abschreibungsmethoden oder Nutzungsdauern abgeschrieben, verändert sich der Gewinn und damit auch die Rendite. Hinzu kann kommen, dass Investitionen nicht immer aktiviert werden. Beispielsweise werden Aufwendungen für Forschung und Entwicklung oft direkt als Aufwand gebucht. So können sich weitere Verzerrungen ergeben.

Was sind die Ursachen für schlechte oder schlechter werdende Ausprägungen der Gesamtkapitalrendite?

Für eine Verschlechterung der Gesamtkapitalrendite können rückläufige Umsätze und / oder steigende Kosten verantwortlich sein. Sinkende Umsätze können u.a. durch schlechtes Marketing, eine veraltete Produktpalette oder durch bessere Wettbewerber verursacht werden. Außerdem, dass man im Betrieb vor allem Produkte mit geringen Margen (Deckungsbeiträgen) verkauft und nicht auf Artikel mit hohen Deckungsbeiträgen setzt.

Und natürlich gibt es externe Faktoren wie z.B. eine Wirtschaftskrise oder Energiepreisschocks, die u.a. zu Kundenverlusten oder Preisdruck führen, die sich aber vom Betrieb kaum direkt beeinflussen lassen.

Wie lässt sich die Kennzahlenausprägung verbessern?

Geht die Gesamtkapitalrendite zurück, können Unternehmen u.a. folgende

Möglichkeiten der Verbesserung prüfen:

- Allgemeine Preiserhöhungen umsetzen.

- Bevorzugt auf Produkte mit hohen Margen (Deckungsbeiträgen) setzen.

- Möglichst von wenig profitablen Produkten trennen oder von Dritten preiswerter beziehen.

- Möglichkeiten zur Reduzierung von Rabatten prüfen.

- Mitarbeiter alle Zusammenhänge erklären und schulen, damit sie z.B. im Verkauf stärker darauf achten, besonders profitable Produkte zu verkaufen und Kunden durch Verhandlungen von (zu) hohen Rabatten „abbringen“.

- Kostensenkungsmaßnahmen prüfen, etwa bestehende Verträge mit Lieferanten neu verhandeln oder die Überprüfung aller Kosten auf Notwendigkeit, z.B. bei Versicherungen, Wartungsverträgen, Einsatz von Subunternehmern statt eigenem Personal. Investitionsvorhaben auf Notwendigkeit und Umfang prüfen. Tipp: Um zu prüfen, welche Möglichkeiten der Kostensenkung bestehen, sollten alle Positionen der betriebswirtschaftlichen Auswertung (BWA) mehrmals pro Jahr durchgegangen und alle Kosten auf Notwendigkeit und Höhe überprüft werden. Mitarbeiter können auch eine Prämie dafür erhalten, wenn sie Vorschläge für Kostensenkungsmaßnahmen machen, die umgesetzt werden.

- Forderungsmanagement verbessern. Wenn es gelingt, Forderungsausfälle zu reduzieren, trägt das zu höheren Umsätzen und gleichzeitig sinkenden Kosten bei (Einsparungen sind z.B. bei Versicherungsprämien oder Zinsen möglich). Zusätzlich wird die Liquidität verbessert.

- Überprüfung, ob alle Vermögensgegenstände wirklich benötigt werden oder ob es möglich ist, einen Teil abzubauen, um einen Teil des Kapitals zurückzuführen. Wichtig ist, dass nur Anlagegüter oder Umlaufvermögen nur soweit reduziert werden, dass keine Produktions- oder Absatzprobleme auftreten.

- Allgemeine Prozessverbesserungen, etwa in der Produktion. Können die Fertigungs- oder Durchlaufzeiten reduziert werden, lassen sich mehr Artikel herstellen und verkaufen, was den Umsatz erhöht. Auch eine Verbesserung in der Tourenplanung bei der Auslieferung von Produkten an Kunden, führt zu Einsparungen, etwa beim Treibstoff. Außerdem kann dann in der gleichen Zeit schneller geliefert werden.

- Im Vertrieb kann eine ABC-Klassifizierung der Kunden dazu führen, dass man sich in erster Linie um Kunden mit hohen Wertbeiträgen kümmert, was zu steigenden Umsätzen bzw. Deckungsbeiträgen führt.

- Auch eine Reduzierung des Kapitals bei gleichzeitiger Stabilisierung / Erhöhung des Gewinns erhöht die Gesamtkapitalrentabilität.

- Ggf. kann geprüft werden, ob eine Änderung der Bewertungswahlrechte dazu beiträgt, die Gesamtkapitalrentabilität zu verbessern. Häufig handelt es sich dann aber eher um „kosmetische“ Veränderungen, und die tatsächliche Leistungsfähigkeit verbessert sich nicht. Daher sollte sorgfältig überlegt werden, ob dieser Schritt sinnvoll ist, weil das z.B. auch dazu beitragen kann, dass mehr Steuern gezahlt werden müssen.

Auswirkungen von Veränderungen simulieren

Nicht immer lässt sich sofort erkennen, wie bzw. in welchem Umfang sich Veränderungen oder Maßnahmen auf die Gesamtkapitalrendite auswirken. Beispielsweise führt eine Rückführung von Fremdkapital zu sinkenden Zinsen. Steigt die Gesamtkapitalrendite damit oder fällt sie?

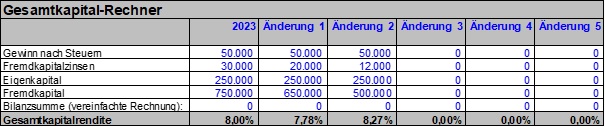

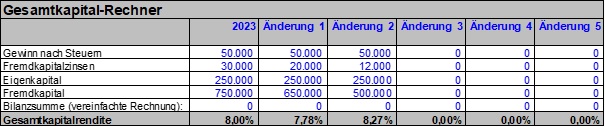

Mit dem

Gesamtkapitalrendite-Rechner lassen sich daher Veränderungen abbilden, bis zu fünf unterschiedliche Szenarien simulieren oder Planungen für künftige Geschäftsjahre erstellen. Es besteht die Möglichkeit, statt Eigen- und Fremdkapital die Bilanzsumme als einzelnen Wert einzugeben (Zeile 7). Ist das der Fall, berechnet sich die Rendite immer mit dieser Position, auch wenn Werte für Eigen- und Fremdkapital eingetragen werden.

Abb. Auszug Gesamtkapitalrendite-Rechner

Sie können hier den Gesamtkapitalrendite-Rechner als Excel-Vorlage herunterladen >>

FAQ / Häufige Fragen zur Gesamtkapitalrentabilität

Abb. Auszug Gesamtkapitalrendite-Rechner

Sie können hier den Gesamtkapitalrendite-Rechner als Excel-Vorlage herunterladen >>

FAQ / Häufige Fragen zur Gesamtkapitalrentabilität

Was ist die Gesamtkapitalrendite?

Um die Gesamtkapitalrentabilität zu berechnen, werden der Gewinn eines Unternehmens zuzüglich der Fremdkapitalzinsen ins Verhältnis zum Gesamtkapital oder in einigen Fällen aus Vereinfachungsgründen zur Bilanzsumme gesetzt.

Was sagt die Gesamtkapitalrendite aus?

Mit der Gesamtkapitalrentabilität wird das Verhältnis von Gewinn plus Fremdkapitalzinsen zum Gesamtkapital in Prozent ausgewiesen. Sie ist ein Maßstab der Wirtschaftlichkeit in einem Unternehmen und zeigt, wie effizient das Unternehmen als Ganzes das verfügbare Gesamtkapital einsetzt. Die Gesamtkapitalrendite betrachtet das Unternehmen aus Sicht aller Kapitalgeber, nicht „nur“ der Eigentümer, wie es bei der Eigenkapitalrentabilität der Fall ist.

Welche Gesamtkapitalrendite ist gut?

Eine pauschale Aussage lässt sich nur schwer treffen, da es erhebliche Schwankungen von Branche zu Branche gibt. Als Orientierung kann gesagt werden, dass Werte ab 5% befriedigend sind, ab 10-12% gelten die Ausprägungen in der Regel als gut, noch höhere Werte als sehr gut. Es empfiehlt sich, sich Informationen zu günstigen Werten der eigenen Branche einzuholen (z.B. über Banken oder Berufsverbände). Die Ausprägungen des eigenen Betriebes sollte möglichst über denen der Branche liegen und im Verlauf mehrerer Jahre steigen.

Wie wird die Gesamtkapitalrendite berechnet?

Die Formel zur Berechnung der Gesamtkapitalrendite lautet: (Gewinn nach Steuern + Fremdkapitalzinsen) / Gesamtkapital * 100. In einigen Fällen wird aus Vereinfachungsgründen die Bilanzsumme statt dem Gesamtkapital verwendet.

Was führt zu einer sinkenden Gesamtkapitalrendite?

Verschlechterungen beim Gewinn, etwa Umsatzrückgänge oder Kostensteigerungen, sowie eine Erhöhung des Kapitals führen i.d.R. zu einer sinkenden Rendite.

Wie kann die Gesamtkapitalrendite verbessert werden?

Die Gesamtkapitalrendite lässt sich z.B. durch Umsatzsteigerungen oder Kostensenkungen verbessern. In Betracht kommen beispielsweise Preiserhöhungen, Rabattreduktionen, Reduzierung von Material-, Energie- oder Personalkosten. Gelingt es, bevorzugt Produkte mit hohen Margen zu setzen, steigert das ebenfalls das Ergebnis. Ggf. führt eine Reduzierung des Kapitals ebenfalls zu einer steigenden Gesamtkapitalrendite.

Zurück zur Bilanz-Kennzahlen-Übersicht >>

letzte Änderung J.E.

am 09.01.2025

Autor:

Jörgen Erichsen

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Wir sind ein führender System- und Lösungsanbieter der industriellen Sensor- und Automatisierungstechnik mit Headquarters in Fulda. Weltweit erzielen wir einen Jahresumsatz von über 300 Mio. Euro. Was uns auszeichnet, ist die Verbindung zwischen Tradition und Innovation. Als Familienunternehmen a... Mehr Infos >>

Wir sind ein führender System- und Lösungsanbieter der industriellen Sensor- und Automatisierungstechnik mit Headquarters in Fulda. Weltweit erzielen wir einen Jahresumsatz von über 300 Mio. Euro. Was uns auszeichnet, ist die Verbindung zwischen Tradition und Innovation. Als Familienunternehmen a... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>