![Weighted Average Cost of Capital - WACC]() Weighted Average Cost of Capital (WACC)

Weighted Average Cost of Capital (WACC) bedeutet übersetzt gewichtete Kapitalkosten. Hinter dem Gedanken der gewichteten Kapitalkosten verbirgt sich die Überlegung, dass ein Unternehmen sein für betriebliche Zwecke benötigtes Kapital finanzieren muss. Kapital wird u.a. benötigt, um Anlage- und Umlaufvermögen zu finanzieren, z.B. Gebäude, Maschinen, Fahrzeuge, Forderungen, Vorräte. Dafür entstehen Kosten, und zwar nicht nur für Fremdkapital, z.B. Kredite, sondern auch für das Eigenkapital, das die Inhaber zur Verfügung stellen. Denn auch sie erwarten eine Rendite auf ihr eigesetztes Kapital. Mit dem WACC wird versucht, eine marktgerechte Verzinsung des eingesetzten Kapitals zu ermitteln.

Der WACC hilft zum Beispiel festzustellen,

ob ein Unternehmen einen Mehrwert schafft, d.h., so viel EBIT erwirtschaftet, dass alle Kapitalkosten bezahlt werden können. Außerdem stellt der WACC eine Möglichkeit dar, mit der man z.B. die Mindestrendite von Investitionen oder Projekten ermitteln und einen Unternehmenswert berechnen kann.

Was ist der WACC?

Der

WACC ist der Zinssatz bzw. die in Euro umgerechnete Summe, die ein Unternehmen an seine Fremd- und Eigenkapitalgeber zahlen muss, wenn es deren Ansprüchen in Bezug auf Verzinsung vollständig nachkommen möchte. Der WACC dient dazu, eine

marktgerechte Verzinsung von Kapitalkosten zu ermitteln. Dabei wird von der Annahme ausgegangen, dass das Risiko, in eine Kapitalgesellschaft (z.B. Aktiengesellschaft) zu investieren, durch den Vergleich mit marktüblichen Zinssätzen bestimmt werden kann. Der Ansatz lässt sich im Kern auch bei kleinen, nicht Kapitalmarkt orientierten Firmen anwenden.

Um die

gewichteten Kapitalkosten ermitteln zu können, ist es notwendig, die Kosten für Fremd- und Eigenkapital zu berechnen. In der Praxis gibt es verschiedene Ansätze, von denen im Folgenden ein weit verbreiteter vorgestellt wird. Allerdings ist es auf Grund verschiedener Annahmen, die getroffen werden müssen, nicht möglich, einen absolut genauen bzw. richtigen Wert zu berechnen. Der WACC

dient also in erster Linie der Orientierung und dazu, nachvollziehen zu können, wie der Wert entstanden ist. Er kann dann in der berechneten oder einer modifizierten Form übernommen werden.

Die

Berechnung der Fremdkapitalkosten ist der einfachere Teil, da man sich z.B. gut an den Zinssätzen von Kreditverträgen orientieren kann. Die Kreditkosten müssen um Steuern reduziert werden, da man für die Berechnung den Satz nach Steuern braucht. Die Berechnung der Eigenkapitalkosten ist zumindest für kleine Unternehmen schwieriger, nicht nur, weil sie sich oft gar nicht bewusst sind, dass sie auch ihr Eigenkapital gegen Entgelt „arbeiten“ lassen müssen. Hinzu kommt, dass oft nicht bekannt ist, wie sich die Kosten für das Eigenkapital überhaupt berechnen lassen. Um die Eigenkapitalkosten zumindest näherungsweise berechnen zu können, werden folgende Größen benötigt:

- Zinssatz für eine risikoarme Alternativanlage, die der Unternehmer erhalten würde, wenn er sein Geld in eine sichere Anlage investieren würde. In der Praxis wird in Deutschland meist die Rendite 30-jähri deutscher Staatsanleihen gewählt.

- Risikoprämie oder –zuschlag, der den Unternehmer für das von ihm eingegangene Risiko. Damit wird dem Umstand Rechnung getragen, dass man mit der Investition seines Geldes in ein Unternehmen Risiken wie Insolvenz oder Verlustphasen abdecken möchte. Der Risikozuschlag wird mithilfe zweier Komponenten berechnet, z.B. mit der durchschnittlichen Rendite eines Aktienindex und einem individuellen ß-Faktor.

Wie lässt sich der WACC berechnen?

Der WACC lässt sich in mehreren Schritten berechnen, wobei sich die Beschreibung an der Vorgehensweise von Großunternehmen bzw. Aktiengesellschaften orientiert. Nicht Börsen notierte Unternehmen können die Schritte in der Regel adaptieren.

Schritt 1: Bestimmung der Kapitalanteile

Die Kapitalanteile (Eigen-/Fremdkapital) lassen sich am einfachsten aus dem letzten Jahresabschluss ablesen. Steht fest, dass sich die Anteile zum nächsten Jahresabschluss verändern sollen oder ist das fest geplant, sollte man mit Planwerten arbeiten.

Schritt 2: Ermitteln oder Schätzen der Fremdkapitalkosten

Die Fremdkapitalkosten bzw. der Zinssatz für Fremdkapital kann aus bestehenden Verträgen entnommen werden. Gibt es Verträge mit unterschiedlichen Sätzen, kann man einen Mittelwert aller Darlehen verwenden. Um zu realistischen Fremdkapitalzinsen zu gelangen, muss man von den Zinssätzen die Steuern abziehen. Denn Fremdkapitalzinsen können als Aufwand vor Steuern abgezogen werden und führen so zu einer Steuerersparnis gegenüber der Eigenkapitalfinanzierung. Deshalb wird der Fremdkapitalzinssatz um den im Land geltenden Ertragssteuersatz nach unten korrigiert. Aus Vereinfachungsgründen kann man z.B. mit 30% oder 35% arbeiten. Oder mit dem individuellen Steuersatz, den man im Unternehmen zuletzt bezahlt hat.

Schritt 3: Berechnung der Eigenkapitalkosten

Schwieriger als die Bestimmung des Zinssatzes für Fremdkapital ist die Berechnung der Eigenkapitalkosten bzw. des Eigenkapitalkostensatzes. Dieser setzt sich aus drei Komponenten zusammen:

- Dem Zinssatz für risikoarme Alternativanlagen. Bei deutschen Unternehmen geht man meist von 30-jährigen deutschen Staatsanleihen aus (aktuelle Zinsen finden sich z.B. hier Bundesanleihen - Deutsche Finanzagentur (deutsche-finanzagentur.de)).

- Einer Risikoprämie, mit der sich das Risiko einer Investition in ein Unternehmen abbilden lässt. Sie wird z.B. definiert als erwartete Verzinsung eines Aktienmarktes abzüglich des risikoarmen Zinssatzes. Bei deutschen Unternehmen wird i.d.R. der Deutscher Aktien Index (DAX) gewählt. Seit seiner Auflegung hat er im Schnitt rund 8,5% pro Jahr zugelegt. Diese Wertentwicklung wird – vereinfacht ausgedrückt - angesetzt, weil der Unternehmer eine entsprechende Rendite erwarten kann, wenn er sein Geld in den DAX investiert. Eine wesentliche Annahme bei der Wahl der Risikoprämie ist, dass es einen vollkommenen Kapitalmarkt gibt, und sich das Risiko eines Unternehmens genau im Aktienkurs widerspiegelt. Auch wenn die Annahme nicht zutrifft, wird in der Praxis bei der Berechnung mangels Alternativen so vorgegangen.

- Zur Risikoprämie gehört noch eine weitere Komponente, der ß-Faktor. Er stellt das subjektive Risiko des eigenen Betriebs im Verhältnis zum Gesamtmarkt dar. Je größer der ß-Faktor, desto höher das Risiko und desto höher die Renditeerwartungen von Eigentümern, Investoren oder Käufern. Liegt der ß-Faktor bei 1, verhält sich die Einzelrendite oder Schwankungsbreite weit gehend proportional zur Marktrendite/-schwankung. Bewegt sich die Marktrendite also um einen Prozentpunkt nach oben oder unten, entwickelt sich der Kurs des eigenen Unternehmens proportional zum Gesamtmarkt. Ist der ß-Faktor kleiner 1, ist die Schwankungsbreite geringer als der Marktindex, liegt er über 1, ist die Schwankungsbreite höher. Der ß-Faktor ist somit ein Maß für die Volatilität (Schwankungsanfälligkeit = Risikohöhe) des eigenen Betriebes relativ zum Markt. Je höher der ß-Faktor, desto höher die Eigenkapitalkosten. Gängige Werte für ß-Faktoren gehen etwa von 0,7 bei Unternehmen mit stabilem Geschäft (z.B. Nahrungsmittel) bis 4,5 und höher (z.B. im IT-Unternehmen).

Formel zur Berechnung der Eigenkapitalzinsen:

Eigenkapitalzinsen = Risikoarmer Zins + Risikoprämie (Wertentwicklung Aktienindex – risikoarmer Zins) * ß-Faktor (ohne Gewichtung bzw. Multiplikation mit dem Eigenkapitalanteil).

Eigenkapitalzinsen = 3,5% + (8,50-3,5) * 1,1= 9,0%

Die Eigentümer erwarten also eine Verzinsung von 9%, wenn sie Geld in das Beispielunternehmen investieren.

Praxis-Tipp: Das Problem bei den ß-Faktoren ist, dass sie nur von wenigen Anbietern berechnet werden (u.a.

Bloomberg, Barra) und sie explizit nur für Börsen notierte Unternehmen veröffentlicht werden. Es gibt Firmen, die ß-Faktoren für Kunden berechnen; für kleine Unternehmen sind die Kosten aber oft zu hoch und der Nutzen zu gering. Sie orientieren sich bei der Wahl des ß-Faktors daher am besten am ß-Faktor ihrer Branche. Sie können z.B. unter

Beta-Faktoren - smartZebra (kostenlose Testversion) oder

Betafaktoren für Wirtschaftssektoren – Bandbreiten (onvalue.de) in Erfahrung gebracht werden. Da auch Banken ß-Faktoren für kleinere Firmen bilden, kann auch das Institut gefragt werden, welchen ß-Faktor sie für den Betrieb ansetzen.

Eigenkapitalkosten nicht genau zu bestimmen: Die Berechnung der Eigenkapitalkosten ist mathematisch genau möglich. Allerdings muss immer wieder auf Schätzungen und Annahmen zurückgegriffen werden. Somit können die Kapitalkosten nur näherungsweise berechnet werden. Für die Arbeit in der Praxis genügt das aber fast immer, da es vor allem darum geht, eine Orientierungsgröße zu erhalten, mit der man arbeiten kann und Mindestrenditen vorgeben kann, z.B. für Investitionsvorhaben oder bei der Unternehmensbewertung.

Schritt 4: Berechnung der Gesamtkapitalkosten

Aus allen Berechnungen können nun die Gesamtkapitalkosten ermittelt werden. Dazu müssen die Kapitalquoten, also der Anteil Eigen- und Fremdkapital am Gesamtkapital berechnet und mit den jeweiligen Zinssätzen multipliziert werden.

Zur besseren Veranschaulichung und zur Unterstützung in der betrieblichen Praxis steht Ihnen hier ein

WACC-Rechner in Excel zum Download zur Verfügung >>

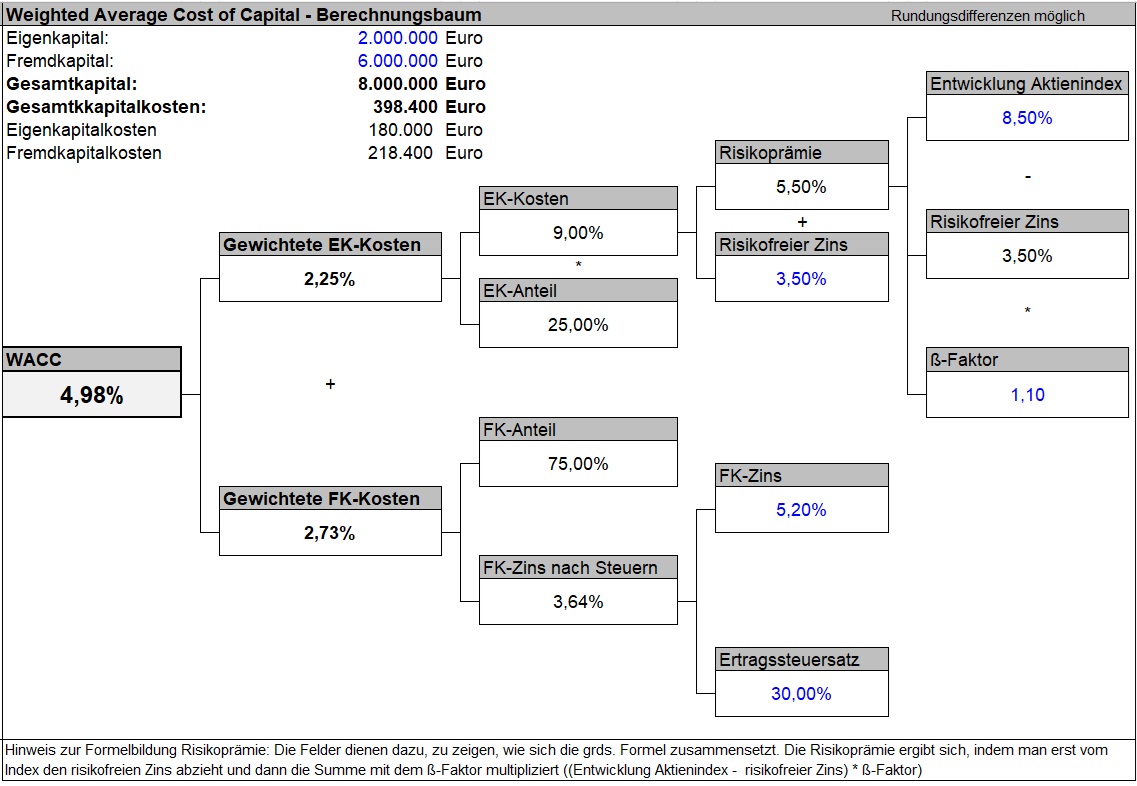

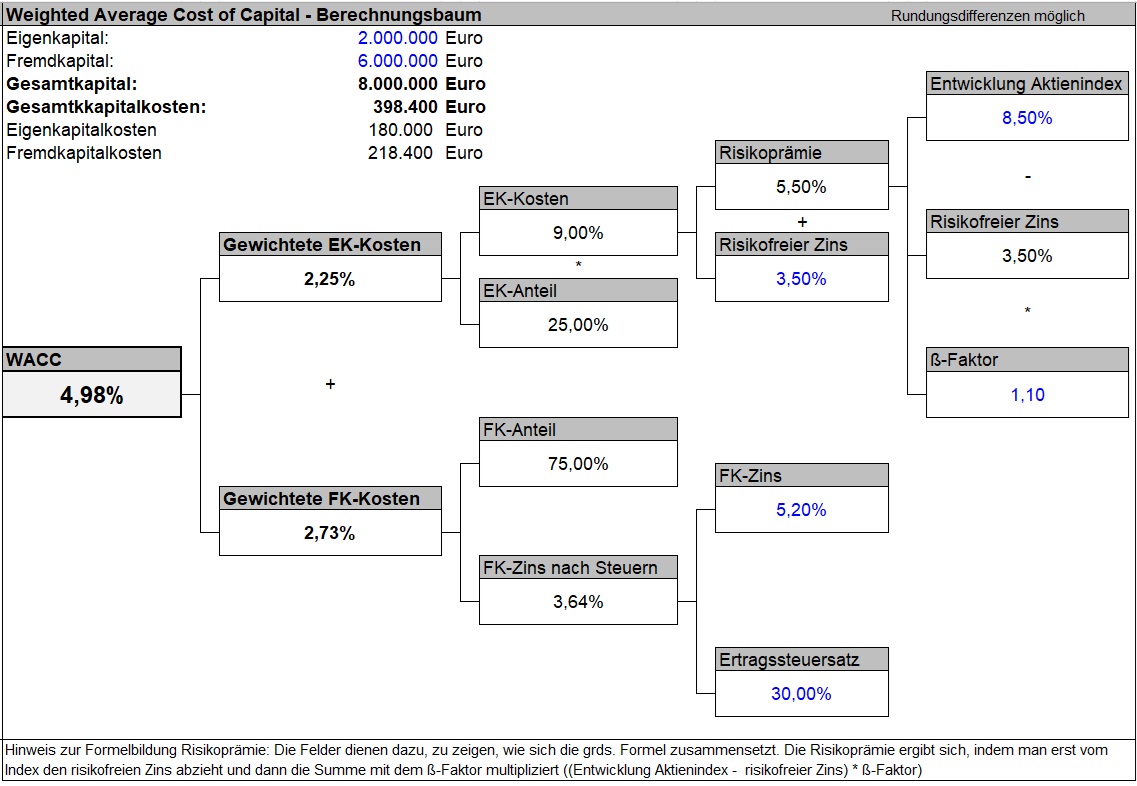

In der

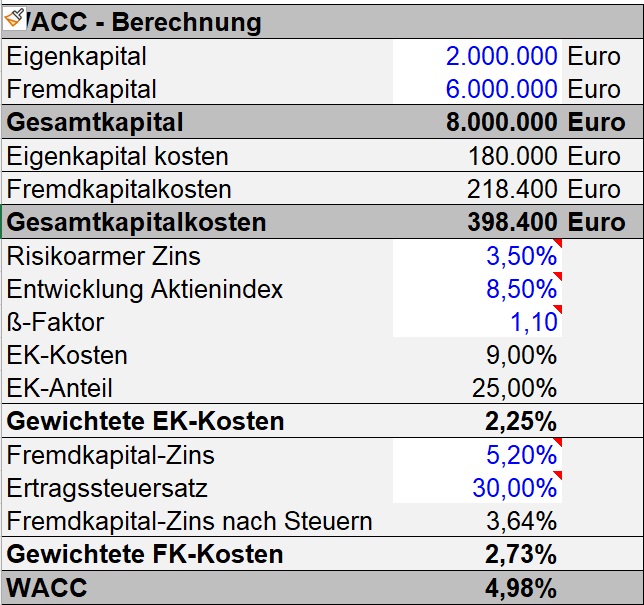

Excel-Datei ist das z.B. mithilfe des Berechnungsbaums möglich, wie er in Abb. 1 zu sehen ist. Die einzelnen Werte können in die blau hinterlegten Zellen eingegeben werden. Aus den Eingaben wird dann der WACC in % und in Euro ermittelt und auch getrennt nach Eigen- und Fremdkapitalkosten absolut ausgewiesen. Im Beispiel liegt der WACC bei 4,98% und die Gesamt-Kapitalkosten belaufen sich auf etwa 398.400 Euro, die EK-Kosten auf rund 180.000 Euro.

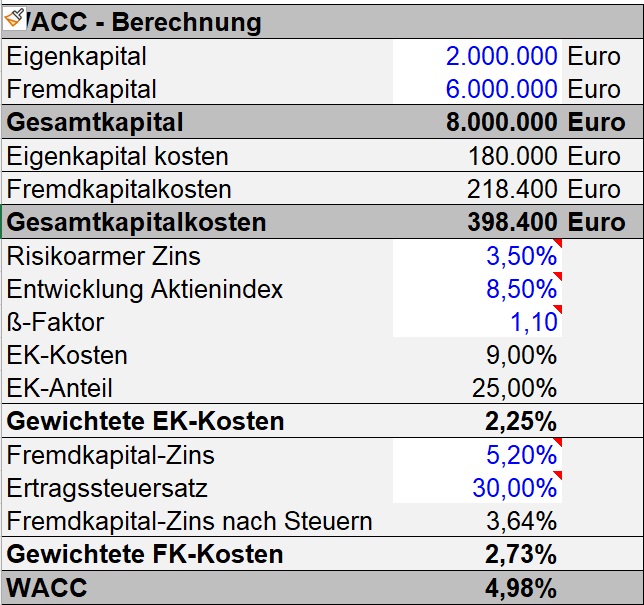

Der Berechnungsbaum hat den Vorteil, dass man sofort erkennen kann, woher die Zahlen kommen und wie sich der WACC zusammensetzt. Alternativ besteht die Möglichkeit, den WACC mit einer „klassischen“ Berechnungshilfe zu ermitteln (Abb. 2). Alle Eingaben und Ergebnisse entsprechen denen des Berechnungsbaums.

Abb. 1 Möglichkeit zur Berechnung des WACC mit dem Berechnungsbaum

Abb. 1 Möglichkeit zur Berechnung des WACC mit dem Berechnungsbaum

Abb. 2 Möglichkeit zur Berechnung des WACC mit klassischem Berechnungsschema

Abb. 2 Möglichkeit zur Berechnung des WACC mit klassischem Berechnungsschema

Praxis-Tipp: Viele Unternehmer in kleinen Betrieben können oder wollen die Eigenkapitalkosten nicht rechnerisch ermitteln. In der Praxis kann man auch so vorgehen, dass man sich innerhalb der Geschäftsleitung auf einen Zinssatz einigt, mit dem die Eigenkapitalkosten ermittelt werden. Unabhängig davon, ob man den Satz berechnet oder festlegt, ist es zumindest bei mehreren Beteiligten wichtig, dass es einen Zins gibt, der vertraglich fixiert wird, damit es z.B. beim Ausscheiden eines Gesellschafters eine klare Rechtsgrundlage für mögliche Ansprüche aus der Bereitstellung von Eigenkapital gibt.

Simulationen von Veränderungen beim WACC vornehmen

Mit dem

WACC-Rechner oder dem

Berechnungsbaum können die Finanzierungskosten eines Unternehmens zumindest näherungsweise nachvollziehbar berechnet werden. Für Unternehmer ist es oft interessant, zu prüfen, in welchem Umfang der WACC und damit auch die Finanzierungskosten gesenkt werden können, um die Kosten zu reduzieren.

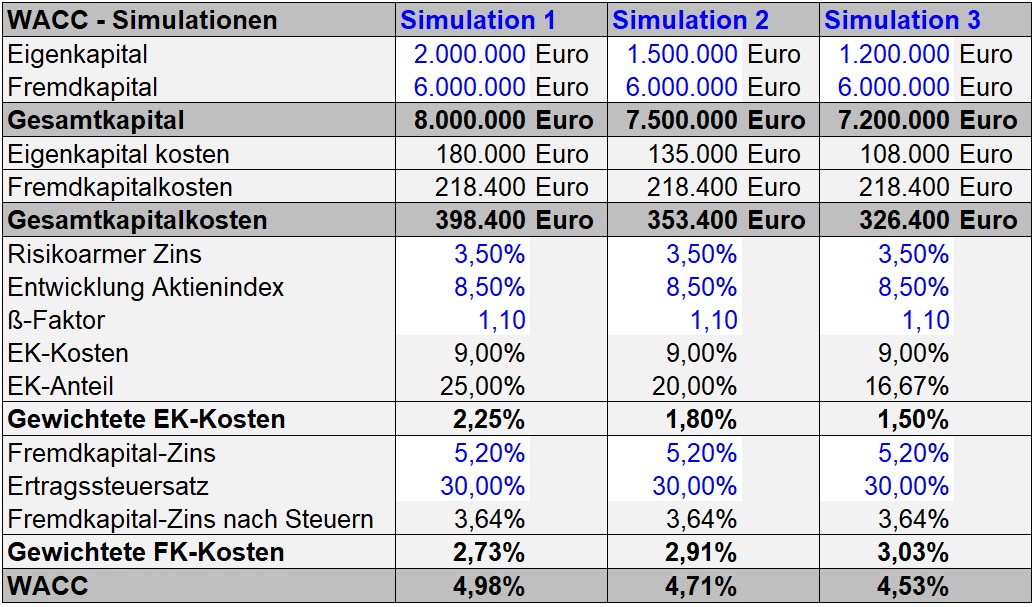

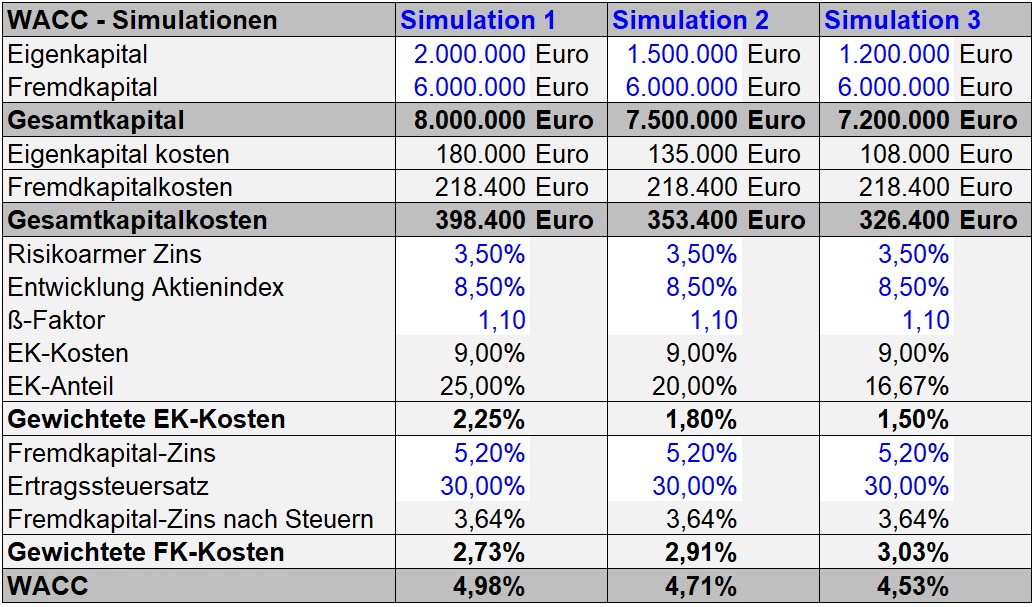

In der o.g.

Excel-Datei können bis zu drei Simulationen vorgenommen werden. Abb. 3 zeigt, wie sich Reduzierungen und Verschiebungen beim Kapital auf den WACC und die Kapitalkosten auswirken.

Abb. 3 Simulation von Veränderungen des WACC mit Auswirkungen auf Kapitalkosten

Abb. 3 Simulation von Veränderungen des WACC mit Auswirkungen auf Kapitalkosten

Hinweis: Es sollte ausgewiesen werden, ob man mit Vor- oder Nachsteuergrößen rechnet.

Welche Verbesserungsmöglichkeiten gibt es?

Dabei stellt sich die Frage, wie man Verbesserungen erreichen kann. Schließlich müssen die Kapitalkosten über den Umsatz- und Gewinnprozess verdient werden, damit ein Unternehmen wirklich profitabel arbeitet. Unter anderem bieten sich folgende Verbesserungsmöglichkeiten an:

- Veränderung der Kapitalquoten zu Lasten des Fremdkapitals, da dieses tendenziell preiswerter ist, etwa durch Zuführung von Fremd- und/oder Rückführung von Eigenmitteln. Achtung: Geringer als 20% sollte das Eigenkapital aus Sicht von Investoren nicht sein, da sonst die Bonität heruntergestuft werden kann.

- Umschuldungsmöglichkeiten nutzen, zum Beispiel indem man versucht, für seine Kredite bessere Konditionen zu erreichen.

- Rückführung der Kapitalbindung bzw. des benötigten Kapitals, z.B. durch Reduzierung von Umlaufvermögen, etwa Forderungen und Vorräte oder auch Anlagevermögen, z.B. Überprüfung der Notwendigkeit von Fahrzeugen, Büroausstattung usw.

- Überprüfung alternativer Finanzierungsarten, die keine Auswirkungen auf Vermögen und Kapitalbindung haben, zum Beispiel Leasing.

Welche ausgewählten Anwendungsmöglichkeiten des WACC gibt es?

Der WACC kann u.a. zur Überprüfung der Vorteilhaftigkeit folgender Sachverhalte genutzt werden:

Investitionsrechnungsverfahren und Projekte

Bei Investitionsvorhaben kann der WACC bei dynamischen Verfahren (Kapitalwert-, Interner Zinsfuß-Verfahren) als Kalkulationszinssatz angesetzt werden. Nur wenn Investitionsvorhaben einen internen Zins erwirtschaften, der mindestens dem WACC entspricht, werden die Renditeerwartungen der Kapitalgeber erfüllt. Das gleiche gilt bei der Kapitalwert Methode: ist der Kapitalwert, wenn man den berechneten WACC einsetzt, mindestens 0, lohnt sich die Investition aus Sicht der Kapitalgeber bzw. des Unternehmens. Das Vorgehen lässt sich anlog auf größere Projekte übertragen.

Unternehmensbewertung

Der WACC kann auch bei der Unternehmensbewertung im Rahmen des Discounted Cashflow Verfahrens einsetzt werden. Vereinfacht ausgedrückt, werden die freien Cashflows mehrerer Jahre mithilfe eines Kalkulationszinsfußes, z.B. dem WACC, auf den Zeitpunkt der Bewertung diskutiert. Kann erläutert werden, welche Annahmen der Berechnung des WACC zugrunde liegen, erhöht das die Akzeptanz in Verkaufsverhandlungen, da man nicht auf einen „frei gewählten“ Zins zurückgreifen muss.

letzte Änderung J.E.

am 09.11.2023

Autor:

Jörgen Erichsen

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

In der ALTANA Gruppe arbeiten Sie in einer einzigartigen Innovationskultur, in der die Förderung individueller Ideen und Fähigkeiten und ein offenes, vertrauensvolles Miteinander großgeschrieben werden. BYK-Gardner bietet Ihnen eine Menge Vorteile. Im Detail: eine angenehme Betriebsgröße, in der ... Mehr Infos >>

In der ALTANA Gruppe arbeiten Sie in einer einzigartigen Innovationskultur, in der die Förderung individueller Ideen und Fähigkeiten und ein offenes, vertrauensvolles Miteinander großgeschrieben werden. BYK-Gardner bietet Ihnen eine Menge Vorteile. Im Detail: eine angenehme Betriebsgröße, in der ... Mehr Infos >>

Willkommen bei der Gesundheitskasse – einer starken Gemeinschaft aus vielen unterschiedlichen Menschen! Unsere individuellen Stärken setzen wir zusammen dafür ein, dass unsere Versicherten gesund bleiben und werden. Dabei entwickeln wir uns persönlich immer weiter und unterstützen uns gege... Mehr Infos >>

Willkommen bei der Gesundheitskasse – einer starken Gemeinschaft aus vielen unterschiedlichen Menschen! Unsere individuellen Stärken setzen wir zusammen dafür ein, dass unsere Versicherten gesund bleiben und werden. Dabei entwickeln wir uns persönlich immer weiter und unterstützen uns gege... Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Das Q in EQOS steht für „Quality“ und hat viele Gesichter. Eines davon ist „Motivation“: Unsere Mitarbeitenden spornen sich immer wieder selbst an und finden für unterschiedlichste Aufgaben vielfältige Lösungen. Mit ihren kreativen Ideen bringen sie uns voran und machen EQOS zu einem spannenden u... Mehr Infos >>

Das Q in EQOS steht für „Quality“ und hat viele Gesichter. Eines davon ist „Motivation“: Unsere Mitarbeitenden spornen sich immer wieder selbst an und finden für unterschiedlichste Aufgaben vielfältige Lösungen. Mit ihren kreativen Ideen bringen sie uns voran und machen EQOS zu einem spannenden u... Mehr Infos >>

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

10.08.2010 14:07:53 - Gast

[ Zitieren | Name ]